小林聡美

名前:小林 聡美(こばやし さとみ) ニックネーム:さと・さとみん 年齢:25歳 性別:女性 職業:季節・暮らし系ブログを運営するブロガー/たまにライター業も受注 居住地:東京都杉並区・阿佐ヶ谷の1Kアパート(築15年・駅徒歩7分) 出身地:長野県松本市(自然と山に囲まれた町で育つ) 身長:158cm 血液型:A型 誕生日:1999年5月12日 趣味: ・カフェで執筆&読書(特にエッセイと季節の暮らし本) ・季節の写真を撮ること(桜・紅葉・初雪など) ・和菓子&お茶めぐり ・街歩きと神社巡り ・レトロ雑貨収集 ・Netflixで癒し系ドラマ鑑賞 性格:落ち着いていると言われるが、心の中は好奇心旺盛。丁寧でコツコツ型、感性豊か。慎重派だけどやると決めたことはとことん追求するタイプ。ちょっと天然で方向音痴。ひとり時間が好きだが、人の話を聞くのも得意。 1日のタイムスケジュール(平日): 時間 行動 6:30 起床。白湯を飲んでストレッチ、ベランダから天気をチェック 7:00 朝ごはん兼SNSチェック(Instagram・Xに季節の写真を投稿することも) 8:00 自宅のデスクでブログ作成・リサーチ開始 10:30 近所のカフェに移動して作業(記事執筆・写真整理) 12:30 昼食。カフェかコンビニおにぎり+味噌汁 13:00 午後の執筆タイム。主に記事の構成づくりや装飾、アイキャッチ作成など 16:00 夕方の散歩・写真撮影(神社や商店街。季節の風景探し) 17:30 帰宅して軽めの家事(洗濯・夕飯準備) 18:30 晩ごはん&YouTube or Netflixでリラックス 20:00 投稿記事の最終チェック・予約投稿設定 21:30 読書や日記タイム(今日の出来事や感じたことをメモ) 23:00 就寝前のストレッチ&アロマ。23:30に就寝

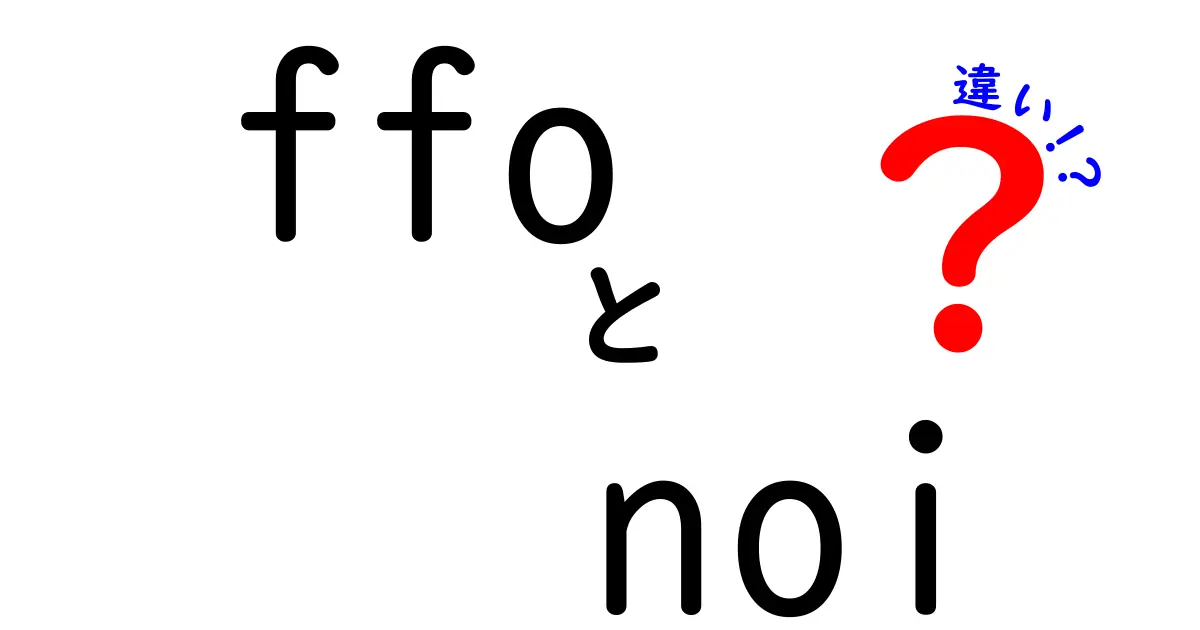

FFOとNOIの基本を知ろう

結論として、NOIとFFOはどちらも不動産投資の“お金の動きを把握するための指標”ですが、意味するものと使い方が異なります。

まずNOIは物件そのものが日々生み出す現金収入の力を示す指標で、税金や借り入れの費用、利息の支払い、減価償却などを除外して計算します。

そのため、実際に物件がどれくらいの現金を生み出せるかを把握するのに適しています。

NOIは現金の流れに近い数字として扱われ、複数物件を管理するオーナーや投資家が「今この物件を回す力がどれくらいあるか」を判断する基準になります。

次にFFOは中央の純利益を補足する指標で、会計上の減価償却や投資用物件の売却損益を調整して計算します。

要するに、FFOはGAAPベースの純利益のうち特殊な会計処理を取り除いた、物件の持つ“本来の稼ぐ力”を示す指標です。

物件の建物自体は長く使われることが多く、会計上の減価償却が大きく影響しますが、FFOはその影響を加え戻すことで、投資家にとっての実務的な比較をしやすくします。

具体例を交えると、ある物件の年間家賃収入が1億円、運営費用が5000万円、減価償却が2,000万円、減損が0、売却益が0の場合、NOIは5000万円、FFOは約1億円となります。

このように、NOIは“現金として実際に手元に残る額”に近く、FFOは“会計上の純利益を整理した上での現実的な稼ぐ力”を示します。

ただし、どちらも万能な指標ではなく、物件の個別状況や市場環境を反映するため、他の指標と組み合わせて評価することが重要です。

FFOとNOIの違いを具体的に比較

ここでは、違いを表で整理して覚えやすくします。

まず前提として、NOIは物件の現金創出力を測る指標、FFOは物件を総合的に評価する際の実務的な指標と理解すると良いでしょう。

以下の要点を抑えると、混同しにくくなります。

- 計算の基礎:NOIは家賃収入から運営費用を差し引いた額。FFOは純利益に減価償却と一部の特別損益を補正して算出します。

- 含む/含まない:NOIには利息や税金、減価償却は含まれません。FFOは減価償却と売却損益を調整しますが、利息や税金は含めません。

- 目的の違い:NOIは物件の「現金力」を測るのに使い、FFOはREITの投資判断や比較に使われます。

計算の例として、家賃収入1億円、運営費用5,000万円、減価償却2,000万円、利益/損失の調整0の場合、NOIは5,000万円、FFOは約8,000万円程度となるケースもあります。実際には売却益の有無や調整項目によって値は変動します。

このように、NOIとFFOは“同じ話題の中の別の切り口”として使われることが多く、投資先の比較には両方を参照するのが一般的です。

表での比較

<table>どちらの指標も、物件の規模や市場環境、管理状況によって数値は大きく変わります。

したがって、投資判断をする際には、単一の指標だけに頼らず、家賃動向、空室率、金利環境、キャッシュフローの安定性などを総合的に見ることが重要です。

また、地域ごとの会計基準や実務の慣習によって、解釈が異なることもあるため、専門家の解説を参考にするのが安心です。

要点をおさえると、NOIとFFOは同じ「不動産の儲けの見かた」を別の角度で解く指標であり、投資の現場では両方を並べて比較することが多いです。

この考え方を覚えておくと、物件の現金创造力と会計上の健全性の両方を同時に評価でき、より現実的な判断ができるようになります。

ある日の放課後、友達とNOIの話題で盛り上がった。NOIは物件が自分でお金を生み出す力を表す“現金創出力”の指標だから、実際に手元にどれくらい現金が残るかに近いイメージだと伝えると、友達は「つまり家賃が入ってきても、何かに吸い取られる前の純粋な現金量が分かるんだね」と納得した。次にFFOの話題へ移り、FFOは純利益を基に減価償却や売却益の影響を取り除いて“物件の本来の稼ぐ力”を見える化する指標だと説明した。友達は「だからFFOは会計の世界の調整版みたいなものか」とつぶやき、私たちは投資判断における両者の役割を対話形式で整理することの大切さを再確認した。